Scarica l'app

-

- Piattaforme di trading

- App PU Prime

- MetaTrader 5

- MetaTrader 4

- PU Copy Trading

- Commerciante web

- PU Sociale

-

- Condizioni di Trading

- Tipi di conto

- Spread, Costi e Swap

- Depositi e Prelievi

- Tariffe e spese

- Orari di Trading

Scarica l'app

Le obbligazioni del Tesoro statunitense sono titoli a reddito fisso emessi dal governo e valutati in base alla qualità del credito, al reddito e alla chiarezza della struttura.

Nei periodi di rialzo dei tassi d'interesse, i Treasury di nuova emissione offrono rendimenti relativamente più elevati, offrendo agli investitori un modo per bilanciare i portafogli, gestire la liquidità e confrontare alternative come i depositi o il debito societario.

I rendimenti derivano dal pagamento di cedole semestrali e dalle variazioni di prezzo che si muovono inversamente ai tassi di interesse.

La forma della curva dei rendimenti, insieme alla politica della Federal Reserve, alle aspettative di inflazione, all'emissione e alla domanda degli investitori, guida i livelli dei rendimenti sulle varie scadenze.

I buoni del Tesoro a breve scadenza sono venduti a sconto e scadono alla pari, quindi il rendimento è dato dalla differenza tra il prezzo di acquisto e il valore nominale. Le opzioni legate all'inflazione comprendono i TIPS, che adeguano il capitale all'IPC, e le obbligazioni I, che combinano un tasso fisso con una componente di inflazione e prevedono limiti di acquisto e regole di detenzione.

Il trattamento fiscale varia a seconda dello strumento e della giurisdizione.

Per accedere al trading senza possedere l'obbligazione, PU Prime offre CFD legati al Tesoro che consentono ai trader di speculare sui movimenti di prezzo influenzati da tassi, inflazione e sentimento di mercato.

Punti chiave:

I titoli del Tesoro ad alto rendimento hanno attirato una nuova attenzione da parte degli investitori in un contesto di mercato incerto, alla ricerca di rendimenti più stabili.

Emessi dal governo statunitense, questi strumenti a reddito fisso sono noti per la loro affidabilità e struttura trasparente.

Quando i tassi di interesse aumentano, di solito aumentano anche i rendimenti dei Treasury di nuova emissione, creando l'opportunità per gli investitori di accedere a rendimenti più competitivi rispetto agli ultimi anni.

Il termine "high yield" in questo contesto non si riferisce a un aumento del rischio, come nel caso delle obbligazioni societarie, ma ai pagamenti di interessi relativamente elevati disponibili in periodi di tassi di interesse più elevati.

Questi obbligazioni possono contribuire a bilanciare i portafogli, a generare un reddito prevedibile o a fungere da punto di riferimento per la valutazione di alternative come i depositi bancari o il debito societario.

Per coloro che desiderano speculare sui movimenti dei prezzi piuttosto che acquistare obbligazioni a titolo definitivo, piattaforme come PU Prime offrono accesso ai CFD basati sui Treasury.

Questi contratti per differenza consentono ai trader di assumere posizioni basate sulle fluttuazioni dei prezzi delle obbligazioni senza detenere il titolo sottostante.

La comprensione del funzionamento di questi strumenti, compreso il modo in cui vengono determinati i rendimenti, la variazione dei prezzi in funzione dei tassi di interesse e l'influenza dell'inflazione e della tassazione, consente di prendere decisioni più informate nel settore del reddito fisso..

Le obbligazioni del Tesoro sono titoli di debito a lungo termine emessi dal Dipartimento del Tesoro degli Stati Uniti.

Quando gli investitori acquistano un titolo del Tesoro, di fatto prestano denaro al governo degli Stati Uniti in cambio di pagamenti regolari di interessi, noti come cedole, e della restituzione dell'intero capitale alla scadenza.

Queste obbligazioni hanno in genere scadenze di 20 o 30 anni e fanno parte di una più ampia famiglia di titoli del Tesoro che comprende anche buoni e note del Tesoro a più breve termine.

Rendimenti dei titoli del Tesoro provengono da due fonti primarie:

Diversi fattori influenzano i rendimenti sui titoli del Tesoro:

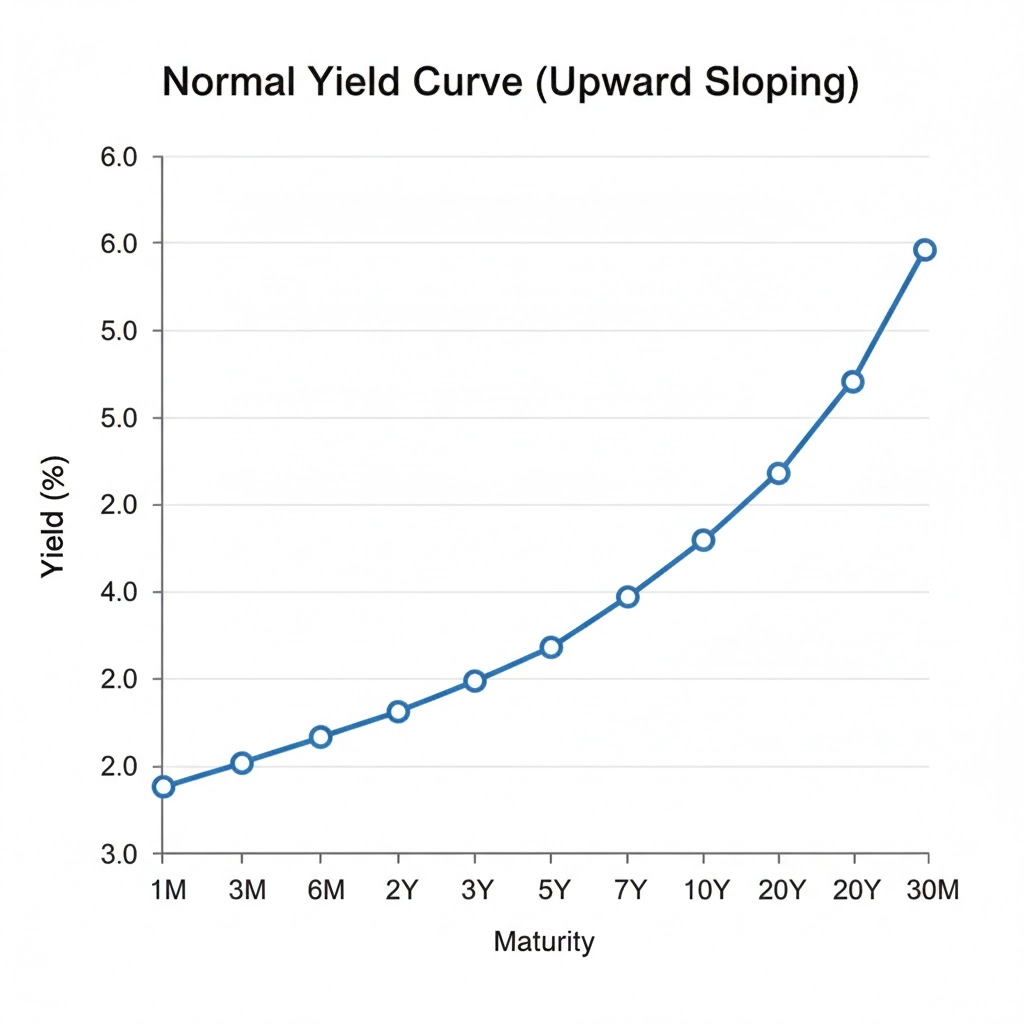

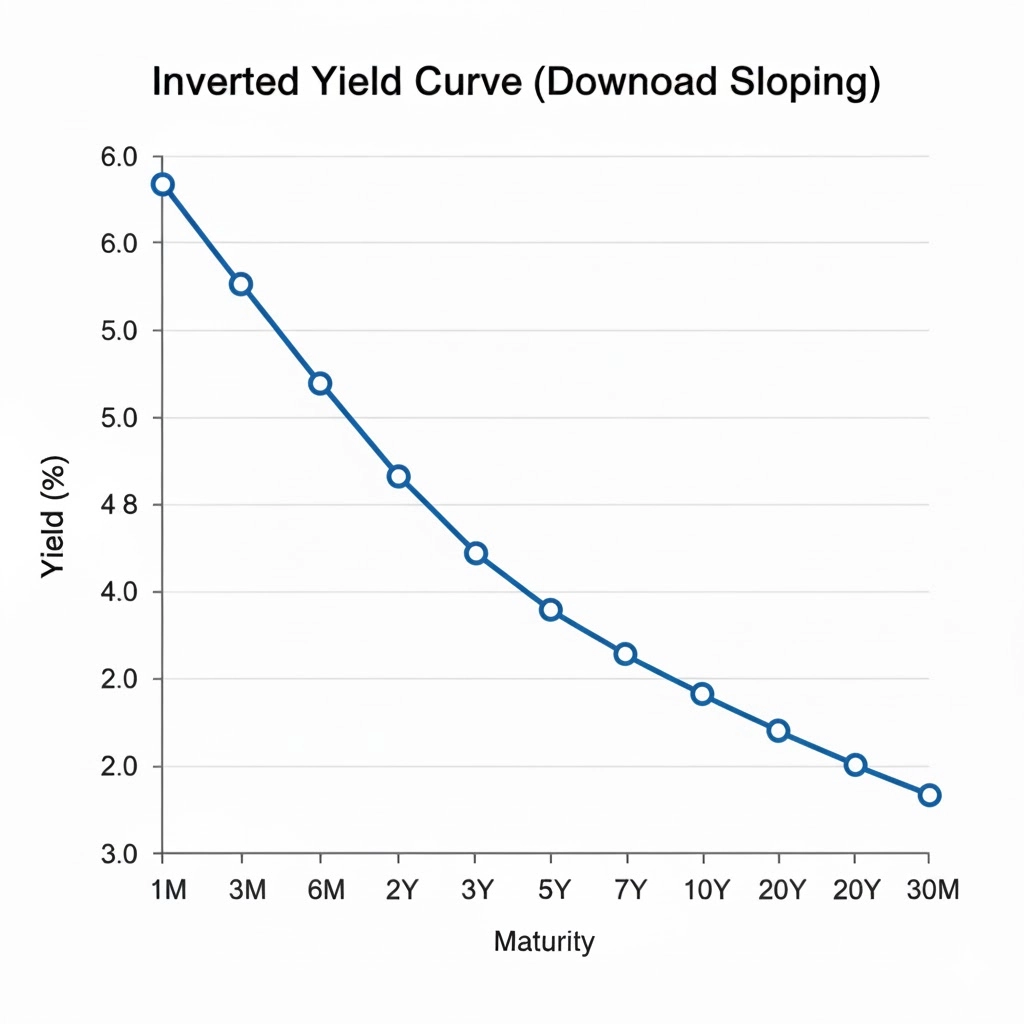

Il curva dei rendimenti mostra la relazione tra i rendimenti delle obbligazioni e le loro scadenze.

Una curva dei rendimenti normale è inclinata verso l'alto, a indicare che le obbligazioni a più lungo termine offrono rendimenti più elevati di quelle a breve termine.

Quando i rendimenti a breve termine superano quelli a lungo termine, la curva si inverte, spesso riflettendo le aspettative del mercato di un rallentamento economico o di futuri tagli dei tassi.

La comprensione di queste dinamiche aiuta gli investitori a valutare non solo il potenziale di rendimento dei titoli del Tesoro, ma anche la loro collocazione in una strategia di portafoglio più ampia.

PU Prime offre l'accesso ai mercati del Tesoro tramite i CFD, consentendo ai trader di speculare sui movimenti di prezzo influenzati dalle variazioni di rendimento senza possedere direttamente le obbligazioni sottostanti.

I rendimenti dei titoli del Tesoro USA hanno subito ampie variazioni nel corso del tempo, a causa dei cambiamenti nella politica dei tassi d'interesse, dell'inflazione e del sentimento degli investitori.

Il termine "obbligazioni del Tesoro ad alto rendimento" si riferisce in genere ai periodi in cui le obbligazioni di nuova emissione offrono rendimenti superiori alla media, spesso indotti dall'aumento dei tassi d'interesse o dalle aspettative di un'inflazione sostenuta.

I rendimenti più elevati dei titoli del Tesoro si sono registrati all'inizio degli anni '80, quando la Federal Reserve statunitense ha aumentato i tassi di interesse per contrastare l'impennata dell'inflazione.

All'epoca, i titoli del Tesoro a 30 anni rendevano oltre il 15%. Nel 2020, invece, i rendimenti sono scesi ai minimi storici quando l'incertezza legata alla pandemia e l'allentamento monetario hanno spinto il rendimento a 10 anni sotto l'1%.

Più di recente, i rendimenti dei Treasury sono saliti significativamente da quei minimi.

All'inizio di maggio 2025, il rendimento del Tesoro decennale si aggirava intorno al 4,3%, mentre il rendimento del titolo trentennale si avvicinava al 4,8%.

Questi livelli sono considerati elevati rispetto agli standard moderni e riflettono condizioni monetarie più rigide e rischi persistenti di inflazione.

La curva dei rendimenti del Tesoro traccia i rendimenti dei titoli di Stato su varie scadenze, da un mese a 30 anni.

Serve a fotografare le aspettative del mercato su tassi di interesse, inflazione e crescita economica.

A partire da maggio 2025, la curva dei rendimenti ha iniziato a normalizzarsi con le scadenze più lunghe che offrono nuovamente rendimenti più elevati rispetto alle obbligazioni a medio termine.

Questo spostamento riflette l'opinione del mercato secondo cui i tassi di interesse potrebbero diminuire gradualmente, mentre permangono le preoccupazioni per l'inflazione a lungo termine.

I rendimenti del Tesoro sono espressi come percentuali annualizzate.

Ad esempio, un'obbligazione a 10 anni che rende il 4,3% significa che l'investitore guadagna quella percentuale all'anno in base al prezzo dell'obbligazione e ai pagamenti degli interessi.

Per i buoni del Tesoro, che sono venduti a sconto, i rendimenti sono calcolati sulla base della differenza tra il prezzo di acquisto e il valore a scadenza.

Un Treasury bill, o T-bill, è uno strumento di debito a breve termine emesso dal governo statunitense.

A differenza delle obbligazioni o delle banconote, i T-bills non pagano interessi nel senso tradizionale del termine.

Vengono invece venduti a sconto rispetto al loro valore nominale e giungono a scadenza alla pari.

La differenza tra il prezzo di acquisto e il valore a scadenza rappresenta il rendimento dell'investitore.

Quando si acquista un buono T-bill da $1.000, non si paga $1.000 in anticipo.

Invece, si paga un importo inferiore e si riceve l'intero $1.000 alla scadenza della fattura.

L'importo pagato dipende dal rendimento prevalente al momento dell'acquisto.

Ad esempio:

Questo rendimento riflette il tasso di sconto, che viene calcolato e quotato su base annua.

Più breve è la durata, minore è lo sconto in dollari, anche se il rendimento rimane invariato.

Questa struttura rende i T-bills particolarmente interessanti per gli investitori che cercano bassa volatilità e reddito a breve termine.

Sebbene non offrano pagamenti con cedole, il loro rendimento è noto e fissato al momento dell'acquisto.

Il tasso del Tesoro a 6 mesi riflette il rendimento annualizzato che gli investitori ottengono detenendo un buono del Tesoro con scadenza a sei mesi.

Viene osservato attentamente da trader e investitori come benchmark a breve termine per i rendimenti garantiti dal governo ed è influenzato dalla politica monetaria, dalle aspettative di inflazione e dal sentimento del mercato.

All'inizio di maggio 2025, il buono del Tesoro a 6 mesi ha un rendimento annuo del 4,1% circa.

Questo dato segna un cambiamento significativo rispetto al contesto di tassi d'interesse ultrabassi degli ultimi anni ed evidenzia l'impatto di condizioni monetarie più rigide dopo un periodo di inflazione elevata.

I rendimenti dei Treasury a breve termine, come il titolo a 6 mesi, hanno iniziato a moderarsi dopo il picco raggiunto nel 2024, in linea con i graduali aggiustamenti della politica della Federal Reserve statunitense.

Per trovare il rendimento del Tesoro a 6 mesi più aggiornato, gli investitori possono fare riferimento a:

Diversi elementi chiave determinano il prezzo dei T-bill a 6 mesi:

Per coloro che desiderano reagire alle variazioni dei tassi di interesse a breve termine, Piattaforma PU Prime offre il trading di CFD su strumenti del Tesoro, compresi quelli legati a scadenze brevi.

Ciò consente ai trader di assumere posizioni basate sulle aspettative dei tassi senza detenere il titolo sottostante.

Anche se spesso ci si riferisce a un "titolo del Tesoro a 3 mesi", questo termine descrive in genere un buono del Tesoro a 3 mesi, un titolo a breve termine che offre un rendimento fisso attraverso il prezzo di sconto piuttosto che il pagamento di interessi periodici.

Esempio: Calcolo del rendimento

Supponiamo che il rendimento del Tesoro a 3 mesi sia attualmente del 4,3% annuo.

Ecco come questo si traduce in un rendimento effettivo:

In questo caso, la banconota costerebbe circa $989,25 e alla scadenza l'investitore riceverebbe l'intero importo di $1.000.

La differenza $10,75 rappresenta il rendimento nel periodo di 3 mesi.

Sebbene il rendimento a tre mesi sia relativamente modesto, i rendimenti sono espressi su base annua per consentire il confronto con altri prodotti finanziari.

Un rendimento dell'1,075% su tre mesi equivale a un rendimento annualizzato del 4,3%.

Ciò rende i Treasury a breve termine utili per chi gestisce la liquidità o cerca un rendimento prevedibile e limitato nel tempo.

I T-bill non sono composti se non reinvestiti. Se l'intenzione è quella di reinvestire i proventi in un altro titolo a 3 mesi alla scadenza, i rendimenti futuri potrebbero essere diversi.

Ciò comporta un rischio di reinvestimento, in particolare se i tassi di interesse diminuiscono durante il periodo di detenzione.

I trader che intendono rispondere rapidamente alle variazioni dei prezzi dei Treasury a breve termine possono utilizzare l'offerta di CFD di PU Prime per prendere posizione sui movimenti dei prezzi dei Treasury bill a 3 mesi.

I CFD offrono flessibilità per il trading a breve termine, ma non pagano interessi né comportano la proprietà dell'obbligazione sottostante.

Un concetto chiave nell'investimento obbligazionario è la relazione inversa tra prezzo e rendimento.

Quando i tassi di interesse aumentano, il valore di mercato delle obbligazioni esistenti tende a diminuire.

Al contrario, quando i tassi diminuiscono, i prezzi delle obbligazioni di solito aumentano.

Questo perché i pagamenti di cedole fisse diventano più o meno interessanti a seconda dell'attuale contesto dei tassi.

Ad esempio, se un'obbligazione paga un interesse del 3%, ma le nuove obbligazioni offrono il 5%, gli investitori potrebbero essere disposti ad acquistare l'obbligazione più vecchia solo a un prezzo scontato, in modo da ottenere il rendimento effettivo del mercato.

Durata misura la sensibilità del prezzo di un'obbligazione alle variazioni dei tassi di interesse.

Più lunga è la durata, più il prezzo può fluttuare in risposta alle variazioni dei tassi.

Si tratta di un aspetto importante che gli investitori devono considerare per decidere quanto rischio sono disposti ad assumere in un contesto di tassi in evoluzione.

I buoni del Tesoro e alcuni titoli stripped non pagano interessi periodici. Vengono invece venduti a sconto e scadono al valore nominale.

Il tasso di sconto viene utilizzato per calcolare l'interesse implicito maturato nel corso della vita dello strumento.

Ad esempio, l'acquisto di un T-bill a $980 con scadenza $1.000 comporta un guadagno di $20, che viene annualizzato per esprimere il rendimento.

Questo approccio si differenzia dai titoli con cedola, che prevedono pagamenti regolari per tutto il periodo di detenzione.

Le variazioni dei tassi di interesse non solo influiscono sul valore delle obbligazioni nei portafogli di investimento a lungo termine, ma influenzano anche le strategie di trading a breve termine.

I trader che utilizzano i CFD basati sui Treasury di PU Prime possono posizionarsi in modo da beneficiare dei movimenti di prezzo legati alle aspettative sui tassi senza detenere l'obbligazione vera e propria.

I movimenti dei prezzi nei CFD sono guidati dagli stessi principi economici sottostanti, quindi una solida conoscenza delle dinamiche dei tassi rimane essenziale.

La maggior parte delle obbligazioni e dei titoli del Tesoro statunitense offre un tasso cedolare fisso, determinato all'emissione e pagato semestralmente.

Questi tassi riflettono i rendimenti che gli investitori possono aspettarsi dalla detenzione dell'obbligazione fino alla scadenza, ipotizzando che non vi siano variazioni di prezzo.

Non tutti obbligazioni emesse dallo Stato sono strutturati allo stesso modo.

Un esempio degno di nota è l'obbligazione di risparmio della Serie I, o I Bond, che include una componente legata all'inflazione nel calcolo degli interessi.

Le obbligazioni I sono concepite per proteggere il potere d'acquisto combinando:

Insieme, queste componenti formano un tasso composito, che si adegua nel tempo.

Ad esempio, se il tasso fisso è pari all'1,1% e l'adeguamento all'inflazione è pari al 2,86% annuo, il tasso composito risultante sarebbe circa 3,98 per cento per quel periodo.

A differenza dei titoli del Tesoro negoziabili, gli I Bond non possono essere scambiati.

Vengono acquistati direttamente dal Tesoro degli Stati Uniti e conservati in un conto personale.

Gli investitori sono soggetti a un periodo minimo di detenzione di un anno e possono incorrere in una penale se rimborsati entro cinque anni.

I bond sono destinati agli investitori individuali e hanno dei limiti:

Questi limiti rendono gli I Bond utili per preservare i risparmi personali dall'inflazione, ma meno adatti a strategie di investimento istituzionali o su larga scala.

| Caratteristica | Buono del Tesoro Standard | I Obbligazione |

| Negoziabile | Sì | No |

| Tipo di interesse | Fisso | Fisso + adeguamento all'inflazione |

| Metodo di acquisto | Broker / TreasuryDirect | Solo TreasuryDirect |

| Accesso anticipato | Può essere venduto in qualsiasi momento | Bloccato per 12 mesi |

| Esente da imposte statali | Sì | Sì |

| Trattamento fiscale federale | Imponibile annualmente | Differita d'imposta fino al rimborso |

Titoli del Tesoro protetti dall'inflazione (TIPS) sono obbligazioni governative statunitensi specificamente concepite per aiutare gli investitori a preservare il loro potere d'acquisto.

A differenza delle obbligazioni standard a tasso fisso, i TIPS adeguano il loro valore capitale in base alle variazioni dell'indice dei prezzi al consumo (CPI).

Questo meccanismo di indicizzazione all'inflazione fa sì che sia l'importo ricevuto alla scadenza sia gli interessi pagati ogni sei mesi riflettano i risultati effettivi dell'inflazione.

I TIPS pagano un tasso cedolare fisso, ma tale tasso è applicato a un capitale che si adegua nel tempo.

Con l'aumento dell'inflazione, il capitale dell'obbligazione aumenta, determinando un aumento dei pagamenti degli interessi.

In caso di deflazione, il capitale può diminuire, anche se il Tesoro statunitense garantisce che alla scadenza dell'obbligazione si riceverà almeno il valore nominale originale.

Esempio:

Un parametro comunemente utilizzato per confrontare i TIPS con i buoni del Tesoro standard è il tasso di inflazione di pareggio.

Si tratta della differenza tra il rendimento di un Treasury convenzionale e quello di un TIPS di pari scadenza.

Riflette il tasso di inflazione che renderebbe un investitore indifferente tra i due.

Questo rende i TIPS utili per gli investitori che si aspettano un'inflazione superiore a quella attualmente prevista dal mercato.

I TIPS sono spesso inclusi nei portafogli come copertura contro l'inflazione imprevista.

Sono particolarmente importanti nei periodi di aumento dei prezzi al consumo, di shock dell'offerta o di incertezza fiscale a lungo termine.

Anche se non sempre superano le obbligazioni tradizionali, offrono un valore nella gestione del rischio di inflazione.

I TIPS possono essere acquistati direttamente attraverso le aste del Tesoro o sul mercato secondario, ma sono anche influenzati da movimenti più ampi dei tassi di interesse.

Per i trader interessati a speculare sulle aspettative di inflazione o sulle variazioni dei tassi, piattaforme come PU Prime offrono accesso ai CFD legati al Tesoro, compresi quelli legati ai TIPS.

Questi CFD consentono di partecipare ai movimenti del mercato senza possedere le obbligazioni sottostanti.

La curva dei rendimenti del Tesoro USA riflette i tassi di interesse offerti per le diverse scadenze, dai titoli a breve termine alle obbligazioni a lungo termine.

A partire da maggio 2025, la curva ha iniziato a normalizzarsi dopo un periodo di inversione, con un graduale aumento dei rendimenti dalle durate brevi a quelle lunghe.

Questa leggera pendenza verso l'alto suggerisce che i mercati prevedono un'inflazione stabile e un graduale allentamento dei tassi di interesse a breve termine.

Gli investitori alla ricerca di reddito o di conservazione del capitale possono valutare la curva dei rendimenti per determinare le scadenze più adatte ai loro obiettivi e alla loro tolleranza al rischio.

La Federal Reserve statunitense è passata da rialzi aggressivi dei tassi nel 2022 e 2023 a una posizione più equilibrata nel 2025.

Con la moderazione dell'inflazione, la banca centrale ha avviato una modesta riduzione dei tassi, abbassando il tasso dei fondi federali a una fascia media del 4%.

Sebbene il ritmo dei futuri aggiustamenti rimanga incerto, l'attuale politica mira a sostenere la crescita economica senza riaccendere l'inflazione.

I rendimenti dei Treasury a tutte le scadenze continuano a rispondere a questa evoluzione delle indicazioni.

Diversi fattori influenzano i rendimenti del Tesoro:

Il titolo del Tesoro USA a 10 anni è ampiamente considerato il punto di riferimento per i tassi di interesse a lungo termine.

Serve come punto di riferimento per la determinazione del prezzo di vari prodotti finanziari, tra cui mutui, obbligazioni societarie e altro debito pubblico.

Il suo rendimento riflette le aspettative degli investitori sulla crescita economica, sull'inflazione e sulla politica della banca centrale nel medio-lungo periodo.

A causa della sua liquidità e del suo ruolo nei mercati globali, i movimenti del rendimento a 10 anni sono tenuti sotto stretta osservazione da investitori e analisti come indicatore del sentimento del mercato.

A maggio 2025, il rendimento del Tesoro a 10 anni è pari a circa il 4,3%.

Si tratta di un cambiamento significativo rispetto ai livelli bassissimi visti nel 2020 e nel 2021, quando i rendimenti sono scesi sotto l'1% in un contesto di allentamento monetario aggressivo e di incertezza legata alla pandemia.

I recenti movimenti al rialzo del rendimento a 10 anni sono stati guidati da:

Questi fattori hanno creato un contesto più equilibrato, con un aumento dei rendimenti a lungo termine in linea con le aspettative di un'inflazione stabile e di un graduale ritorno alla crescita economica.

Le variazioni del rendimento a 10 anni possono offrire spunti di riflessione:

Per i trader interessati a reagire alle variazioni del rendimento del decennale, PU Prime offre CFD su strumenti legati al Tesoro, consentendo loro di speculare sui movimenti di prezzo senza possedere il titolo sottostante.

Questi prodotti possono essere utilizzati per esprimere opinioni sulle variazioni dei tassi, sulle previsioni di inflazione o sul sentimento generale del mercato.

Il reddito derivante dai titoli del Tesoro, compresi i buoni, le banconote e le obbligazioni, è tipicamente considerato imponibile nella maggior parte dei sistemi fiscali nazionali.

Sono compresi gli interessi pagati sui titoli con cedola e le plusvalenze realizzate su strumenti a sconto come i Buoni del Tesoro.

La tempistica della rendicontazione fiscale può variare a seconda del luogo in cui si trova l'investitore e se l'obbligazione è detenuta direttamente o tramite un veicolo di investimento.

Con gli strumenti protetti dall'inflazione come i TIPS (Treasury Inflation-Protected Securities), il trattamento fiscale può essere più complesso.

In molte giurisdizioni, sia i pagamenti degli interessi fissi che gli aggiustamenti del capitale dovuti all'inflazione sono trattati come reddito nell'anno in cui si verificano, anche se la componente dell'inflazione non viene percepita fino alla scadenza.

Gli investitori devono essere consapevoli del fatto che ciò può comportare guadagni tassabili non immediatamente accessibili in contanti.

Alcuni titoli di risparmio, come gli I Bond, consentono il differimento delle imposte fino al rimborso o alla scadenza del titolo.

In alcuni Paesi, gli interessi maturati su questi strumenti possono anche beneficiare di esenzioni fiscali se utilizzati per scopi specifici come l'istruzione.

Questi benefici e i criteri di ammissibilità variano da regione a regione e devono essere verificati con l'autorità fiscale locale o con un consulente finanziario.

La vendita di titoli del Tesoro prima della scadenza può comportare una plusvalenza o una minusvalenza, a seconda del prezzo di mercato al momento della vendita.

Il trattamento fiscale delle plusvalenze varia da una giurisdizione all'altra, con fattori quali il periodo di detenzione, la classificazione dell'investitore e il tipo di conto che possono influenzare il risultato.

Quando si negozia il Tesoro Contratti per differenza (CFD)Le implicazioni fiscali sono in genere diverse da quelle della detenzione dell'obbligazione vera e propria.

Con i CFD non si pagano interessi né si possiede l'attività sottostante.

I profitti o le perdite si basano generalmente sull'andamento dei prezzi e possono essere tassati come plusvalenze, redditi o profitti di trading a seconda delle leggi locali.

Come per qualsiasi prodotto finanziario, gli investitori sono invitati a consultare un professionista fiscale qualificato nel proprio paese o regione per comprendere appieno gli obblighi fiscali associati sia agli investimenti diretti in obbligazioni sia ai CFD basati sul Tesoro.

Sebbene i titoli del Tesoro siano noti per la loro solida qualità creditizia, non sono privi di rischi.

La comprensione dei compromessi può aiutare gli investitori e i trader a gestire le aspettative e a prendere decisioni più informate.

Il rischio più significativo per gli obbligazionisti del Tesoro è il rischio di tasso d'interesse.

Quando i tassi di interesse di mercato aumentano, il prezzo delle obbligazioni esistenti generalmente scende.

Questo può portare a perdite non realizzate per coloro che devono vendere prima della scadenza.

Le obbligazioni a lungo termine sono più sensibili alle variazioni dei tassi rispetto agli strumenti a breve termine.

I titoli del Tesoro standard offrono rendimenti fissi in termini nominali.

Se l'inflazione aumenta inaspettatamente, il valore reale dei pagamenti degli interessi e del capitale può diminuire.

Mentre prodotti come i TIPS sono stati concepiti per compensare questa situazione, le obbligazioni convenzionali rimangono esposte all'erosione dell'inflazione.

Gli investitori in Treasury a breve termine possono essere esposti al rischio di reinvestimento.

Se i tassi d'interesse scendono dopo la scadenza di un'obbligazione, il reinvestimento dei proventi potrebbe comportare una riduzione dei rendimenti futuri.

Ciò è particolarmente importante per coloro che utilizzano i Buoni del Tesoro come strumento di gestione della liquidità.

Sebbene i TIPS si adeguino all'inflazione, in rari casi di deflazione il capitale indicizzato all'inflazione può diminuire.

Sebbene il Tesoro statunitense garantisca di rimborsare almeno il valore nominale originale alla scadenza, la deflazione può ridurre temporaneamente i pagamenti delle cedole e il valore di mercato dell'obbligazione.

La maggior parte dei titoli del Tesoro USA è altamente liquida, ma le vecchie emissioni che non sono più le più recenti ("off-the-run") possono essere scambiate con spread denaro-lettera leggermente più ampi.

Ciò può influire sull'esecuzione di operazioni di grandi dimensioni o in periodi di stress di mercato.

Quando si investe in attività a basso rischio come i Treasury, può esserci un compromesso in termini di minori rendimenti potenziali rispetto ad azioni, immobili o obbligazioni a più alto rendimento.

Questo aspetto è particolarmente importante da considerare su orizzonti temporali più lunghi o durante i mercati toro degli asset di rischio.

Il trading di CFD basati sul Tesoro, come quelli disponibili su PU Prime, introduce un profilo di rischio diverso.

Questi prodotti consentono ai trader di speculare sui movimenti dei prezzi, ma non pagano interessi né garantiscono la conservazione del capitale.

Le posizioni in CFD sono soggette alla volatilità del mercato, all'effetto leva e alla liquidità e possono comportare perdite superiori all'investimento iniziale.

Il possesso dell'obbligazione vera e propria offre vantaggi quali l'esenzione dalle imposte statali e flussi di cassa prevedibili. I CFD, invece, seguono un quadro fiscale e normativo separato e non conferiscono diritti di proprietà.

Gli investitori dovrebbero comprendere le differenze tra obbligazioni fisiche e derivati prima di scegliere come ottenere un'esposizione.

Le obbligazioni del Tesoro ad alto rendimento offrono un modo per generare rendimenti costanti da titoli di Stato a basso rischio, soprattutto in periodi di tassi di interesse elevati.

Sia che vi si acceda attraverso l'investimento diretto, sia che vi si acceda attraverso la negoziazione dei movimenti di prezzo tramite i CFD, essi possono svolgere una serie di funzioni nel portafoglio di un investitore, dalla generazione di reddito alla conservazione del capitale.

Capire come funzionano i rendimenti, l'impatto dell'inflazione e i rischi connessi aiuta i trader e gli investitori a prendere decisioni più consapevoli in diverse condizioni di mercato.

Siete interessati a scoprire come reagiscono i mercati del Tesoro in tempo reale?

Aprire un conto demo gratuito con PU Prime per esercitarsi nel trading di CFD basati sul Tesoro in un ambiente privo di rischi e testare le proprie strategie utilizzando dati di mercato in tempo reale.

Le obbligazioni del Tesoro ad alto rendimento si riferiscono tipicamente a titoli di Stato statunitensi che offrono rendimenti relativamente più elevati a causa di condizioni di mercato quali l'aumento dei tassi d'interesse o le scadenze più lunghe.

Rispetto alle obbligazioni societarie o ad alto rendimento (junk), rimangono a basso rischio, poiché sono sostenute dal governo statunitense.

I titoli del Tesoro generano rendimenti attraverso il pagamento di interessi fissi (chiamati cedole) e la restituzione del capitale alla scadenza.

Alcuni, come i T-bills, sono venduti a sconto e maturano al valore nominale, con la differenza che rappresenta il profitto dell'investitore.

Le obbligazioni del Tesoro sono considerate a basso rischio grazie al loro sostegno pubblico, anche se rimangono sensibili all'inflazione, alle fluttuazioni dei tassi d'interesse e alle condizioni di mercato più generali.

I T-bills sono titoli a breve termine (in genere inferiori a un anno) che non pagano interessi ma sono emessi a sconto.

I buoni del Tesoro sono strumenti a lungo termine (da 10 a 30 anni) che pagano interessi fissi semestrali e restituiscono l'intero valore nominale alla scadenza.

Se si detiene un Tesoro fino alla scadenza, si riceve l'intero valore nominale.

In caso di vendita anticipata in un contesto di tassi in crescita, il prezzo di mercato dell'obbligazione potrebbe essere inferiore al prezzo di acquisto.

L'inflazione può anche ridurre il valore reale dei pagamenti fissi.

PU Prime offre l'accesso ai mercati del Tesoro tramite i Contratti per differenza (CFD).

Questi consentono ai trader di speculare sull'andamento dei prezzi delle obbligazioni senza possedere l'attività sottostante.

I rendimenti dipendono dalle variazioni di prezzo, non dal pagamento degli interessi.

I rendimenti sono determinati dalle aspettative di inflazione, dalle decisioni politiche delle banche centrali, dalle previsioni di crescita economica e dalla domanda di mercato per il debito pubblico.

Scambia forex, indici, metalli e altro ancora a spread bassi e con un'esecuzione fulminea.

Registrati per un Conto Reale PU Prime con la nostra semplice procedura.

Finanzia senza fatica il tuo conto con un'ampia gamma di canali e valute accettate.

Accedi a centinaia di strumenti a condizioni di trading leader del mercato.

Il Sito è destinato a persone residenti in giurisdizioni in cui l'accesso al Sito è consentito dalla legge.

Si prega di notare che PU Prime e le sue entità affiliate non hanno sede né operano nella giurisdizione del vostro paese.

Facendo clic sul pulsante "Riconosci", l'utente conferma di essere entrato in questo sito web esclusivamente su sua iniziativa e non come risultato di una specifica attività di marketing. Desiderate ottenere informazioni da questo sito web che sono fornite su sollecitazione inversa in conformità con le leggi della vostra giurisdizione.

Grazie per il vostro riconoscimento!

Tenete presente che il sito web è destinato a persone che risiedono in giurisdizioni in cui l'accesso al sito web è consentito dalla legge.

Tieni presente che PU Prime e le sue entità affiliate non sono stabilite né operano nella tua giurisdizione di origine.

Facendo clic sul pulsante "Accetta", si conferma che si sta accedendo a questo sito web per iniziativa propria e non come risultato di alcuno sforzo di marketing specifico. Desideri ottenere informazioni da questo sito web che ti vengono fornite tramite una richiesta inversa in conformità con le leggi della tua giurisdizione di origine.

Grazie per il vostro riconoscimento!